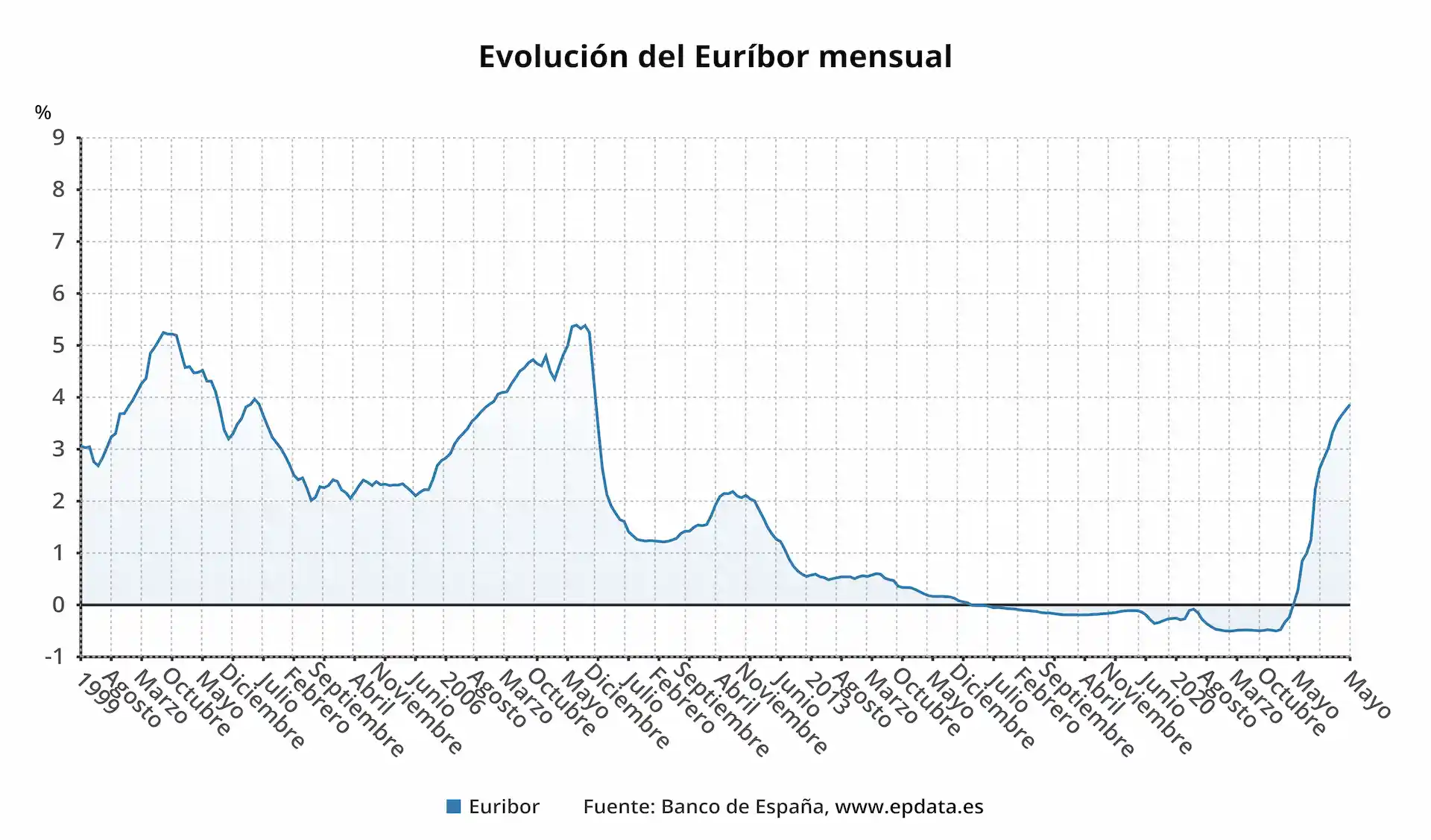

El Euríbor, uno de los índices de referencia más utilizados en las hipotecas a tipo variable en España, ha experimentado un incremento significativo durante el mes de mayo. Alcanzando una media diaria del 3,862%, se ha situado en su nivel más alto en los últimos 15 años. Esta subida del Euríbor tendrá un impacto directo en las cuotas hipotecarias de los afectados, quienes verán aumentar su carga financiera mensual.

Es importante destacar que, a pesar de esta escalada del Euríbor, las revisiones de hipotecas que se realicen tomando como referencia el dato de mayo experimentarán el menor incremento del año debido al efecto base. En los cuatro meses anteriores, las revisiones hipotecarias fueron superiores a los 3,8 puntos porcentuales, no solo por el encarecimiento del Euríbor, sino también por la comparativa con los mismos meses del año anterior.

En el mismo período del año pasado, el Euríbor se encontraba en niveles negativos o prácticamente en cero para el mes de abril. Sin embargo, en mayo de 2022, el Euríbor se situaba en el 0,287%, lo que significa un aumento de 3,58 puntos porcentuales

En el mismo período del año pasado, el Euríbor se encontraba en niveles negativos o prácticamente en cero para el mes de abril. Sin embargo, en mayo de 2022, el Euríbor se situaba en el 0,287%, lo que significa un aumento de 3,58 puntos porcentuales en comparación con entonces. Este incremento tiene un impacto directo en las cuotas hipotecarias de aquellos que tengan contratada una hipoteca variable.

Un aumento de aproximadamente 290 euros al mes

Tomemos como ejemplo a una persona con una hipoteca de 150.000 euros a 30 años y un diferencial del 0,99% más el Euríbor. Si debe revisar su tipo de interés en el mes de mayo, experimentará un aumento de aproximadamente 290 euros en su cuota hipotecaria mensual. En términos absolutos, esto supone pasar de pagar alrededor de 500 euros a más de 790 euros al mes. Como resultado, estas familias deberán destinar un desembolso adicional de 3.480 euros al año para hacer frente a su hipoteca.

Aquellas familias que realizaron la actualización de su tipo de interés con el dato de marzo están afrontando un gasto extra mensual de 306 euros en sus cuotas hipotecarias

Cabe mencionar que el mayor incremento en lo que va de año se registró en el mes de marzo, cuando la diferencia del Euríbor en comparación con el mismo mes del año anterior fue de 3,88 puntos porcentuales. Aquellas familias que realizaron la actualización de su tipo de interés con el dato de marzo están afrontando un gasto extra mensual de 306 euros en sus cuotas hipotecarias.

Los expertos en el sector han analizado esta situación. Simone Colombelli, director de Hipotecas de iAhorro, indica que el dato de mayo sugiere que "la curva del Euríbor se está aplanando". Añade que sería lógico esperar que la estabilización observada en los últimos cuatro meses continúe en los próximos meses.

Los tipos de interés o el Euríbor no disminuyen

Por otro lado, Olivia Feldman, cofundadora de HelpMyCash, descarta la posibilidad de que los tipos de interés o el Euríbor disminuyan. Según su análisis, sería necesario entrar en una recesión económica para que esto ocurriera. Aunque algunos analistas han pronosticado que Estados Unidos podría entrar en recesión y que Europa le seguiría, hasta el momento estas previsiones no se han cumplido.

Los analistas pronostican que el Euríbor seguirá aumentando y que el BCE incrementará los tipos de interés

En cuanto a la visión de XTB, se espera que el Euríbor continúe subiendo en los próximos meses, aunque su recorrido al alza será cada vez más limitado. A pesar de la caída en el crédito, desde este bróker se anticipa que el Banco Central Europeo (BCE) incrementará los tipos de interés en 25 puntos básicos en las reuniones de junio y julio.

Que el Euríbor haya alcanzado su nivel más alto en los últimos 15 años, implica un aumento en las cuotas hipotecarias para aquellos con hipotecas a tipo variable. Aunque se espera una estabilización en los próximos meses, los analistas pronostican que el Euríbor seguirá aumentando y que el BCE incrementará los tipos de interés. Esto supone un desafío adicional para las familias que deben hacer frente a mayores gastos hipotecarios en un contexto económico complejo.

Comentarios